米国株投資で、普通のサラリーマンが金融資産金融資産3,000万円~5,000万円のアッパーマス層を達成するには「どの位の期間」、「どの位のお金」を米国株に投資していけばいいのか検討します。

- どれくらいお金があれば、アッパーマス層になれるの?

- アッパーマス層の立ち位置

- アッパーマス層になるために米国株投資を続ける

- 20代、30代、40代、50代で米国株投資を始める

- アッパーマス層になる5つのメリット

- 米国株投資でアッパーマス層 まとめ

どれくらいお金があれば、アッパーマス層になれるの?

結論から申しますと、「アッパーマス層」は、お金持ちのルーキー的存在です。

「アッパーマス層」という言葉は、野村総合研究所が定義している保有金融資産額により分類されたランキングです。不動産などは含んでいません。現金、株、債券などの金融資産で、いくら持っているか?というランキングになります。それは次のように区分されていて、

・超富裕層:5億円以上

・富裕層:1億円以上5億円未満

・準富裕層:5,000万円以上1億円未満

・アッパーマス層:3,000万円〜5,000万円未満

・マス層:3,000万円未満

となっています。

金融資産5億円以上の超富裕層から、金融資産3,000万円未満のマス層までの、5つの層に区分されています。

アッパーマス層になるには、金融資産が3,000万円〜5,000万円も必用なのにもかかわらず、下のランクから数えた方が早い、4階層目に位置しています。

ここ資本主義社会日本にいるかぎり、我々サラリーマンは、会社に人生が依存してしまいます。住むところも通勤圏内でなければなりませんし、当たり前ですが、毎日の生活のために、お金を稼がないと生きていくことはできません。

「若者の特権?」ではないですが、私は、今の会社に入社した当時、あるきっかけで自分の人生をどのようなものにするか深く悩みました。

定年の65歳(我々世代は70歳?)まで働き続けることが、「1度きりの人生であるのに、本当に幸せなのか。」ということに漠然とした、疑問と不安を抱えていたのです。

みなさんも、今一度考えてみてください。本当に本当に、この人生で何をしたいかです。誰でもそうこういったことは一度は考えたことがあるかもしれませんが、

若かった、私は、社会人になったにも関わらず、「人生で何をするか」ということ自体は決められずに、毎日の仕事を続けていました。

働く目的、目標が無いと、仕事って本当につらいものです。とにかく目標を作らないと!!!でもなかなか、継続して仕事に打ち込める目標は定まりませんでした。旅行好きではありましたが、この目標はすぐに達成できてしまいます。モチベーションの継続ができません。そこで、

「今は、人生で何を達成するのかを決められないが、お金がなければ何もできないのは事実だ!お金持ちになる方法を調べて、それを実践しよう!!」

「お金で、何かをあきらめたり、苦労するのはいや!」という気持ちは、昔からありました。

そこで、「少なくとも3,000万円の金融資産を保有しておけば、お金の不安はなくなるかな?」と自分の貯蓄目標を決定しました。

そのとき出会ったのがこの「アッパーマス層」という定義でした。

今はアラフォーですが投資用資産のみで、金融資産3,000万円を達成し、続けて5000万円を目指している最中です。

もともと24歳の時サラリーマンになったときは奨学金とうい名の借金が、200万円あった私ですが、継続した投資によりそれなりの小金持ちになることが出来つつあります。

そして今は、「普通の人間が達成できた方法を他の人にも教えることができたらいいな」という思いでこの米国株投資ブログを書いています。世の中に金持ちになる方法の精神論本はあふれていますが、具体的なものは中々見つけることができないからです。

今は、アッパーマス層ですが、「マス」という言葉が残っているので、まだまだ庶民です。実際、生活自体は、貯蓄100万円の時代と全く変わりません。

でも、貯蓄があることで、心の平安が確保でき、そしてお金があることで節約も可能になったと感じます。

アッパーマス層の立ち位置

5億円以上の富裕層の割合が0.1%、1億円以上の富裕層が2.2%、5,000万円以上の準富裕層が6.0%、3,000万円以上のアッパーマス層が12.9%です。そしてそれ以下のマス層が78.8%となります。

アッパーマス層に入ることができれば上位20%に入ることができる計算です。

アッパーマス層になるために米国株投資を続ける

アッパーマス層になるのは、年間100万円貯蓄できるサラリーマンなら30年で達成可能です。

では、できるだけ早くアッパーマス層に到達するにはどうすればいいのか?について検討していきます。

20代、30代、40代、50代で米国株投資を始める

米国株投資では、配当収入だけで、年間4%以上の利回りを狙えます。株価の上昇も入れれば諸説ありますが5~6%の年間利回りを狙うことが米国株投資では可能と言われています。

若いうちから長期間投資すれば、市場の上げ下げに影響を最小限に利益を上げることが出来ます。そして、配当収入をさらに投資することで、複利効果が生まれ、長期投資では、大きな利益になっていきます。私はこの方法で、資産を増やしてきました。

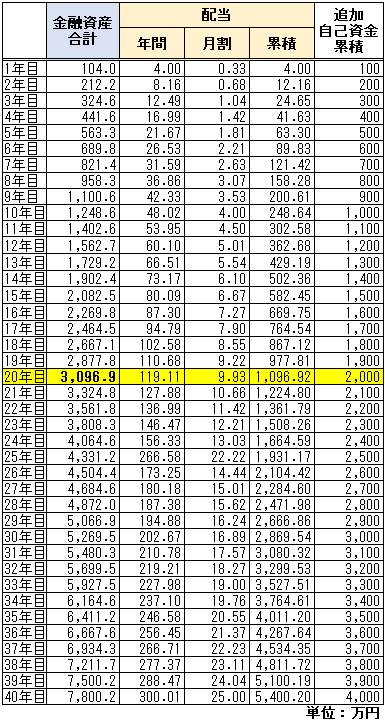

具体的に、効果を下表に示します。先述しましたが、米国株投資では年利5~6%の運用が可能と言われていますが、ここでは、悪く見積もって年利4%で運用し、その配当は再投資、さらに給与収入から年間100万円を毎年追加投資していった場合、何年後に3,000万円を超えるか、そうなったときに、月の収入がどのようになるか見て行きましょう。

私は、4%の運用は米国株では固いと考えているのでこういった検討をします。

投資額100万円からスタートし、毎年100万円づつ追加投資して、20年後に、金融資産3,000万円越えを達成することが可能です。すごくないですか?しかも上表は、利回り4%で計算した場合です。

20年後の年間配当収入は119.11万円で、月割りすると9.93万円配当収入を得られる計算です。給料以外に約10万円の不労所得を得られる生活になるわけです。こ

20年目までに投資した自己資金は2,000万円で、配当の累積額は、1096.92万円になります。

米国株投資のおかげで、20年後までに金融資産の1/3を働かずして得られたとゆうことになります。

勿論、株は変動するので、実際は、年ごとの金融資産には変動がありますが、毎年100万円ずつ投資していくことによって、リスク分散していけば問題ありません。

リーマンショックの時は、「資本主義経済が終わる」などいわれていまししたが、リーマンショック後10年は米国株は右肩あがりでした。長期投資家は、直近の株価は、あまり気にすることはないと私は考えています。世界経済は人が増え続ける限り成長していきますからね。

米国は、人口も増加していますし、「年金」や、「子供の教育費」まで株で運用されている国です。ですから、株がさがると米国は破綻するので株価を維持するように、減税や、利下げなど政治的な方法を使ってでも株価を維持していく必要があるのです。

実際リーマンショック時に巨額の公的資金が投入されました。

米国株投資で収入アップ脳に

本業の収入を増やせれば、確実に貯蓄額を増やすことができますし、米国株への投資額を増やすことも可能です。さらに投資効率をアップすることができるのです。アッパーマス層の仲間入りが近くなります。

日本の会社のほとんどが年功序列型の給与体系を採用しています。それならまだいいほうで、給料が上がらない会社もありますよね。

ほとんどの会社の場合、本業で仕事を2倍頑張って成果を出したとしても、給料に反映される額は微々たるものです。

3,000万円の目標を達成するには、本業の収入アップは非効率です。本業の収入以外に副業をするなど、サラリーマンをしながらできることをするのが最も効率的だと思います。

もう少し考えると、複数から収入を得て本業と同じ収入が得られれば、本業の会社が倒産しても、リストラされても問題がなくなり、人生の不安から解放されます。

節約

収入が増えたとしても、生活水準を変えないことが「アッパーマス層」に最短でなるための絶対条件です。

私の場合、長年の投資活動から、頭が「投資脳」になっていて、「100万円は1年間で4万円を稼ぐことがあるマシン」だと考えるようになってしまっています。

そう考えると、無駄遣いができなくなるものです。今、贅沢をするよりも「貯蓄3,000万円の安心感」を得たくて、これまでストルスなく節約してきました。

天引き貯金も貯蓄には有効であることは事実ですが、「100万は4万円稼ぐ」と脳におもえさせれば、みるみるお金は貯まります。

アッパーマス層になる5つのメリット

メリット1:本業の仕事に自信がもてる

お金があると、何事にも落ち着て考えることが出来るようになり、自信をもって仕事に取り組むことが出来るようになります。

もちろん同僚との協調は大切ですが、無駄な残業や、無駄な仕事について考え自分の考えで行動できるので、仕事自体の効率があがります。無論、仕事が忙しい時期に、定時で帰ったりはしませんが...

メリット2:会社の倒産、リストラへの備え

自分には関係無いと思っているかもしれませんが、会社のリストラや倒産の憂き目にあう可能性は誰にもわかりません。

3,000万円あれば再スタート期間に無収入でも十分な貯蓄です。この安心感が不思議と仕事にも表れ、リストラなんかされない人間になれます。

メリット3:お金があることで心に余裕ができる。

私は、正直「お金が好きです」それは単純ですが、おいしいものが食べれるし、好きな旅行にも行けます。多少のことならお金で問題を解決することができます。

例えば、「お金で愛は買えませんが、お金がないと愛を失う。」というのが私の考えです。ある一定の貯蓄があれば安心して人生の計画を立てることができます。

これが「お金を持つ」ことの最大のメリットではないでしょうか。それが金融資産目標3,000万円なのです。100万や、500万円ではなく、3000万円を目標してください。

メリット4:家を購入しても、住宅ローン破産しない

もしも、家を住宅ローンで低金利の変動金利で購入したとして、貯蓄額3,000万円と同じぐらいの額の家を30年ローンの変動金利で買っても、ローン金利の上昇にびくびくすることが無くなります。

金利が想定よりもあがったらキャッシュで全額支払えばいいというのが安心です。

メリット5:無駄な保険をやめることができる

私は、保険は無駄なものと考えています。保険は、自分が死ぬとお金がなくて家族が路頭に迷ったり、治療費が無い人が入るべきもので、お金がある人は入る必要はありません。

3,000万円あれば、自分で生活を保証することができるので、保険会社に払っていた費用を貯蓄or投資に回しても問題はないと考えています。

そもそも、一般的な生命保険は3,000万円ほどです。

お金があれば、保険をやめて貯蓄に回すことが可能なのです。私の場合、投資資産3000万円を達成したときに、生命保険を解約しました、今は、車を乗っている限りリスクが変わらない自動車保険だけ加入しています。

米国株投資でアッパーマス層 まとめ

「アッパーマス層」という金融資産3000万円~5000万円になれば、幸福度があがります。人は、本業の収入が高いよりも、貯蓄が多い方が幸福度が高くなるという調査結果があります。

お金に関する不安が小さくなることで、「人生の幸福度」をあげていく、それが可能なのが米国株投資です。より質の高い人生を求める。それが金融資産3,000万円です。そしてさらなる高見に突き進んでいけばいいのです。

毎年100万円を20年間配当を再投資していけば、金融資産3000万円に到達することが可能です。私は、これに気が付いて、まずは、年間100万円投資できる家計を構築することを目標にして働いてきました。

そして、100万円を貯蓄ではなく、米国株に投資してきました。そして、徐々に投資額を増やしていって、米国株投資の金融資産は3000万円に到達しています。

ごく普通のサラリーマンの私にもできたので皆さんにも必ずできるはずです。みなさんも実行してみてはどうですか?きっと人生が変わります。

関連記事

米国株配当収入による資産額推移の記事です。

【2019年】

【2018年】