収入には、労働収入、不労収入、半不労収入がある。

僕は今、この3収入の特性を理解して効率的に収入をを増やしていこうと行動しています。

今後収入を上げていくには、現在の収入の特性、クセを理解していくのは重要。

今日は、労働所得の代表である。「サラリーマン給与」に課税される「所得税」ついて考えていきます。

収入アップを目指すサラリーマンの方で、給料は上がってきているのに、手取り収入が伸びないと感じたことはありませんか?

これは日本の累進課税制によるもので、調べてみるとお金持ちになりたいと頑張るサラリーマンにとってかなり厳しい課税方式であることがわかりました。

所得の再分配は、日本国民全員が飢えることなく生活するためには欠かせないことですが、いざ一生懸命頑張って、富裕層になろう、お金持ちになろうと努力しだすと「足を引っ張られる」と感じずにはいられません。

では、この日本で、僕たちサラリーマンが、セミリタイヤ、富裕層、自由な人生を目指すにはどうしたらいいのか?

では見ていきましょう。

- 給料にかかる所得税

- 日本の累進課税制度の間違った理解

- 日本の累進課税制度の図解

- 「所得税速算表」の控除額っていったい何?

- 所得900万円の人の所得税をバンドごとに計算

- 所得900万円の人の所得税を所得税速算表で計算

- 手取り収入が増えないと感じる理由

- セミリタイヤ、富裕層、自由な人生を目指すには

- まとめ

給料にかかる所得税

会社からもらう給料には所得税がかかります。日本の累進課税制度は、収入が少ない時は優しく、収入額がある段階を迎えるとイッキに税率が高くなります。国民のお金持ち化を拒否する税制です。

次に国税庁のホームページに記載されている所得税の速算表を示します。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

(注) 例えば「課税される所得金額」が900万円の場合には、求める所得税額は次のように計算されます。

900万円×0.23-63万6千円=143万4千円

税率は23%だから900万円に23%を掛けて、そこから控除額の63万6,000円を引いた額が所得税となるのです。

言われてみると「そうですか」となりますが、「この控除額っていったい何?」と思いませんか?後に説明します。

所得税の速算表は、ネットでも多く転載されていて、よく見かけます。

ですが、この速算表のせいで、日本の累進課税制について誤解した認識を持っている人が少なららず居ます。昔の僕がそうでした…

サラリーマンだと、税金関係の手続きは会社がやってくれます。だから、自分の給料にかかる税金に対して知識がなくても普通にサラリーマンとしてやっていけます。

それが、良くない!!正しく所得税を理解する必要があります。

日本の累進課税制度の間違った理解

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

上記の、所得税の速算表を、見たことがあること前提で話を進めますが、自分の給料と比較してこう考えたことはないですか?

「今年は所得が900万円を超えそうだ!!【所得税の速算表】によると、税率が23%から33%になる。税金が10%も上がるから、手取りが減りそうだ、働くのを抑えて所得900万円を超えないようにしよう!」

つまり、

所得900万円を1円でも超えたら税率が23%から33%に上がるので、例えば、所得900万円と901万円の所得税は次のようになると頭の中で考えているです。

900万円×23%=207万円

901万円×33%=297万3,300円

「税率の変わり目の900万円を、たった1万円超えてしまったおかげで、税金が90万3,300円も増える。大損だよ!!これ以上働くのやめよ」

となるわけですが。

これは間違った計算方法です!!早とちりです。

大切な控除額のマイナスを忘れています!!

忘れていけないのが表の右端の控除額です。

年収900万円の控除額は、63万6,000円です。

年収901万円の控除額は、153万6,000円です。

これを先ほどの計算結果からマイナスしなければなりません。

900万円×23%ー63万6,000円=143万4,000円

901万円×33%ー153万6,000円=143万7,300万円

所得が900万円から901万円と1万円増えると、所得税は3,300円増えました。

所得900万円は所得税率が23%から33%へ高くなる変わり目です。

所得が901万円になると速算表によると所得税率が23%から33%に上がりますが、901万円全体に対する税率が33%になるわけではなく、900万円を越えた分の1万円の税率が、33%になるのです。

900万円以下にかかる税率はこれまでと変わりません。

1万円×33%=3,300円です。この分の3,300円が元の所得税より増えた計算です。

分かり難いですか?さらに分かり易く、図解して見える化していきます。

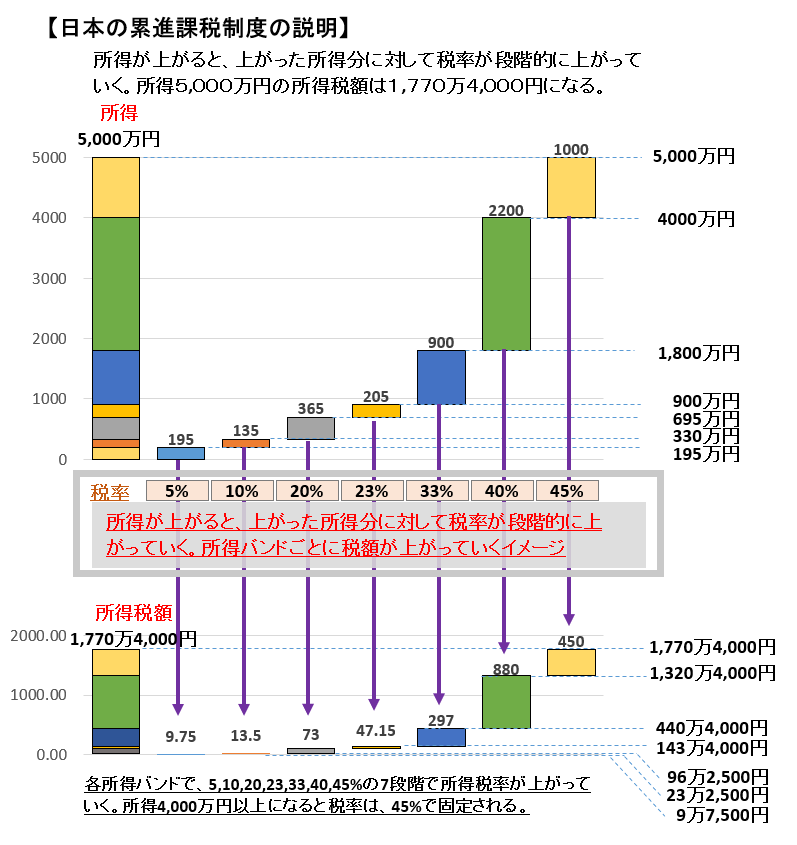

日本の累進課税制度の図解

所得が5,000万円の人が居たとします。この人の所得税がどのように計算されるかを理解できれば日本の所得税制度が理解できるはずです。

所得5,000万円の人を例にした理由は、日本の所得税の最高税率45%が適用されるのは所得4,000万円以上だからです。所得5,000万円の人には最高税率が課されるわけです。

最高税率の人の所得税がどうやって計算されるか理解できれば、それ以下の人もわかるでしょうという考え方の元話を進めます。

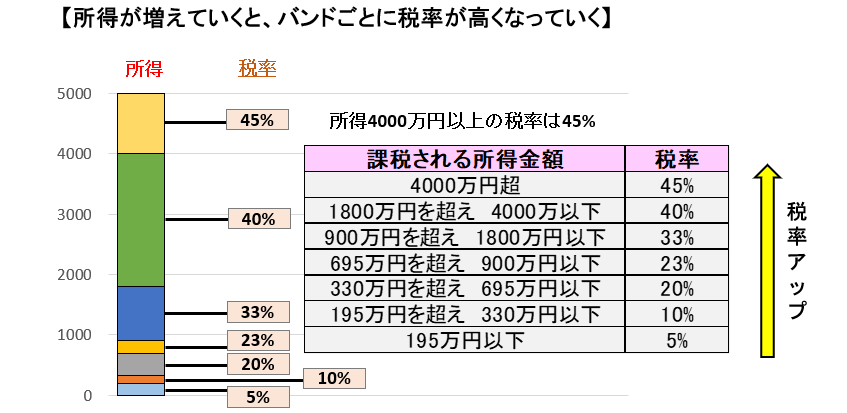

日本の累進課税制度は、超過累進課税制度と言われています。これは、所得があがると、上がった所得分に対して税率が段階的に上がっていくというものです。

所得が上がると、全体に上がった税率が適用されるのではなく、上がった所得のバンドごとに税率が上がっていくという制度です。そのバンドが 速算表の左端列になります。

| 課税される所得金額(バンド) | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

図解していきます。次に日本の所得税の計算の概念図を示します。

所得税は、所得が高くなると税率が、5、10、20、23、33、40、45%と7段階で高くなっていきます。そして、その税率は、所得のバンドごとに掛かっていきます。

結果、年収5,000万円の所得税は1,770万4,000円になります。

だいぶ理解できてきましたでしょうか?

「所得税速算表」の控除額っていったい何?

所得税速算表を使っても、所得税は計算できました。

ここでは、所得税速算表を使って所得税を計算したときに良く分からないままにマイナスしていた控除額について理解を深めていきます。

始めて「所得税速算表」を見せられたら、

「控除額って何?」と思いませんか?

僕は、控除額というものが、僕たち税金に疎いサラリーマンを混乱させる元凶だと思っています。控除額というものが何かしっかり理解していきましょう。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

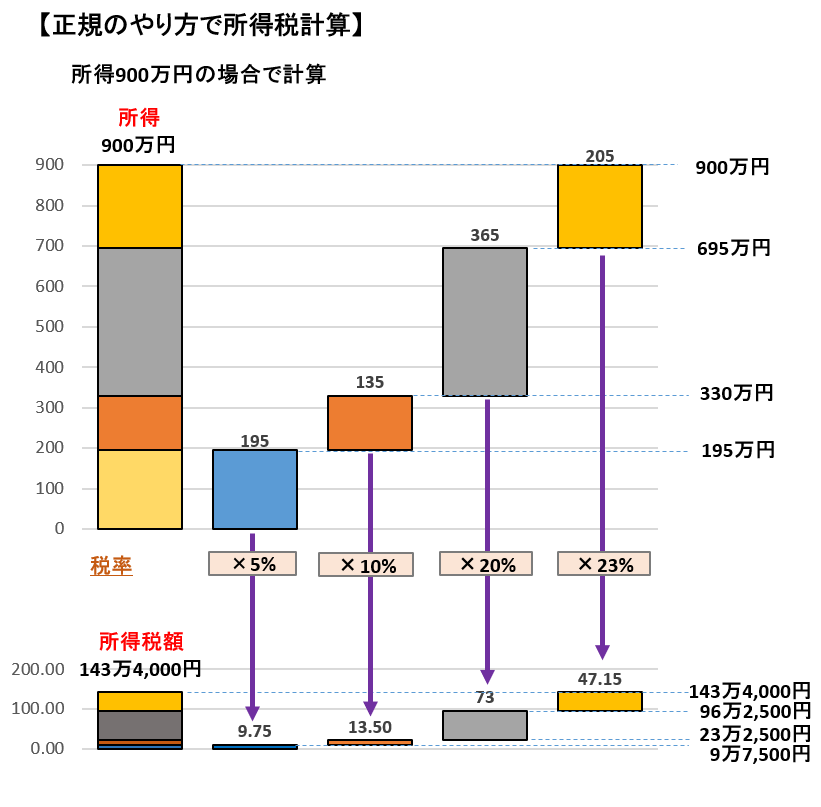

所得900万円の人の所得税をバンドごとに計算

所得税速算表の「控除額」というものを理解するために、所得900万円の人の所得税をバンドごとに愚直に計算していきます。

すると上記のように計算できました。所得の各バンドごとに、そのバンドの税率を掛けて、出てきた値を足し合わせると、所得900万円の所得税額は、143万4,000円と計算されました。

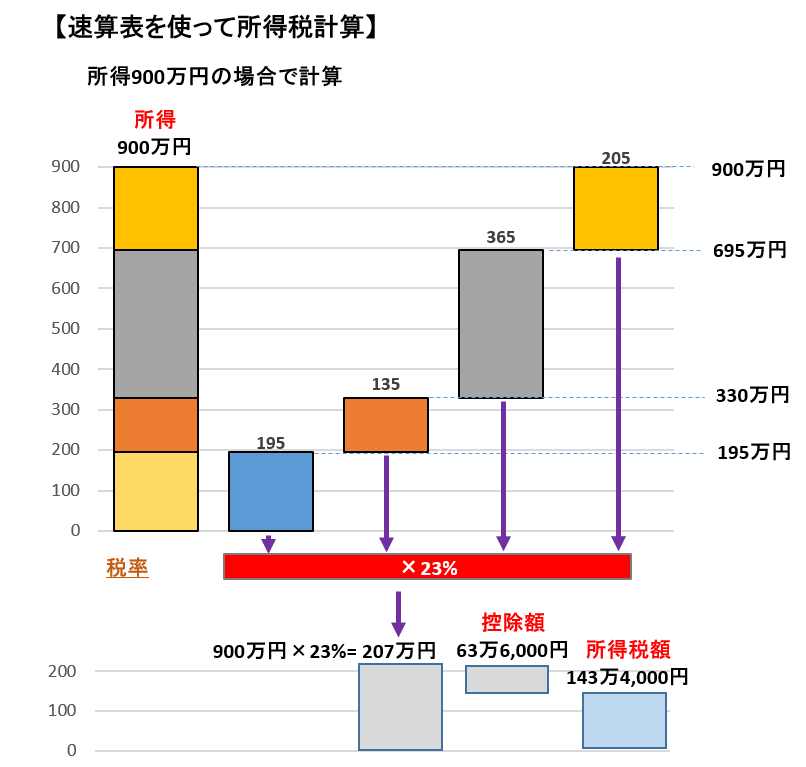

所得900万円の人の所得税を所得税速算表で計算

次に所得900万円の人の所得税を所得税速算表で計算するイメージを見える化した図解を示します。

速算表によると、所得900万円の税率は23%です。

900万円×23%=207万円

税率が、5%,10%,20%の所得バンドにも23%をかけていることになり、これでは所得税を取り過ぎています。

だから、取り過ぎた所得税を「控除額」として後から戻してあげています。

所得900万円の控除額は63万6,000円です。

207万ー63万6,000円=143万4,000円

先ほど正規のやり方で計算した所得税額と同じになりました。

控除額は次の計算で求まります。

195万円×(23%-5%)+(330万円-195万円)×(23%-10%)+(695万円-330万円)×(23%-20%)=63万6,000円

先に23%をかけて取りすぎた分を、それぞれの本来の所得税率から計算しているだけです。

所得税の速算表は、速算表と言うだけあって、簡単に所得税を計算することができます。所得のバンドごとにそのバンドの税率を掛けて計算するのは面倒ですから、うまいやり方だと思います。

「控除額」は、計算のつじつま合わせ的な値で、控除という言葉を使っているので、国がお得に税金を下げてくれているという感覚になりがちですが、普通に決まった税金額を支払っていることに気付きます。

手取り収入が増えないと感じる理由

今回、給料(所得)と所得税の関係を見てきました。そして所得税率は所得が増えるごとに増加し、所得のバンドごとに5、10、20、23、33、40、45%と7段階で税率が高くなっていくことが理解できました。

僕が、収入が伸びているのに、手取り収入が増えないと思っていたのは、所得が上がると所得税率が5、10、20、23、33、40、45%と上がっていくのが、根本的な理由になります。

例えば、所得900万円を超えると、税率は23%から33%に10%も増えます。サラリーママンの年間の収入アップは、ベースアップもあるかもしれませんが、残業を多めにするとか小さな努力によるものが多いと僕は思っています。

努力して、年収が5万円が上がったとしましょう。

所得900万円より少ない、695万円を超え 900万円以下のバンドの範囲で年収が5万円あがったときは、所得税が23%ですから、手取り収入は38,500円上がります。

900万円超え 1,800万円以下のバンドの範囲で年収が5蔓延上がった時は、所得税33%ですから、3万3,500円の年収アップになります。

所得税率のせいで、5,000円手取が少なくなるのです。同じ努力と、同じ時間的拘束でです。

努力した労力が自分で分かっているときに、手取りが減っては、やる気が無くなります。しかも、これは所得税だけで考えた時で、実際にかかる住民税や、社会保険料は含んでいませんから、手取りはもっと少なくなります。

だから僕は、サラリーマンでの年収アップはほどほどでいいと考えています。年収が上がるにつれて努力がだんだんと無駄になっていき、絶望感しかありません。

日本の所得税制を見ると、サラリーマンは所得900万以下がもっとも稼ぐ効率がいいと思います。所得900万円の税率の最高が23%ですから、まだ効率的です。

ここから上は33%と一気に増えます。同じ努力をして年収を上げても1割多く自動的に国にお支払いしないといけないって、結構大きな影響です。

僕は、労働所得は、不労所得や、半不労所得と違って、自分の人生、寿命をお金に変換して稼ぐ所得だと僕は思っています。お金の金額は同じでも、その価値は重い。

10%所得税をあげられるということは、寿命を10%取られているのと同じです。もっと効率よく稼ぐ方法を考えて行かなければなりません。

だから僕は、サラリーマンが目標とする所得は900万円で頭打ちで良いと考えています。

あとは日本企業の年功序列での収入アップに身をゆだねるという考え方も一つの生き方だと思います。

セミリタイヤ、富裕層、自由な人生を目指すには

ここまで日本の所得税制について見てきましたが、ここからわかることとして、サラリーマンの収入を伸ばすだけでは、セミリタイヤ、富裕層、自由な人生を目指すのはほぼ不可能ということです。最終的に所得税率が45%にもなる。日本の税制の中では不可能。

だから僕たちがやることは、3収入化が富裕層への正しい道です。

僕がやっている米国株投資のような不労所得を得る方法、ブログや、youtubuコンテンツ収入を得る半不労所得からの収入を大きくしていくことです。

この3収入には、メリットデメリットがそれぞれあって、それぞれがデメリットを補完します。この3収入をそれぞれ、サラリーマンで得ている給料所得まで大きくできれば、安定した人生が送れます。そしてさらに収入を大きくしていくとうやりたかで自由な人生を獲得する。

まとめ

所得税は、課税される所得金額のバンドごとに5、10、20、23、33、40、45%と7段階に所得税が増えてい行く。

所得税の速算表を使って所得税額を計算することが多いが、速算表の中の「控除額」は税金をお得にしてくれているわけではなく、計算上のつじつまを合わせているだけ。

これを覚えておけばOKです。

所得が課税される所得額を超えると、すべての所得に高くなった税率が適用されるわけではありません。バンドごとに税率が決まっています。年収195万円以下の場合は5%になります。

稼げば稼ぐだけ手取り額は増えますが、どんどん所得税率が高くなっていくので、手取り所得を増やす効率が目に見えて落ちるというのが日本の所得税の実態です。

所得税に加え住民税は所得の10%ほど、重税と言わざる負えません。

次回の記事は、副業で稼ぎ、サラリーマンをしながら、個人事業主になったときの税制面のメリットを紹介していきます。

サラリーマン収入アップの努力は所得900万円にとどめて、それからは副業で節税しながら総収入を伸ばしていくという考え方です。

個人事業主になれば、合法的に節税が可能です。サラリーマンで、高い所得税をはらいながら、頑張って残業するより、効率的に仕事をして早く帰って、副業で稼ぎ合法的に節税するメリットを紹介します。

関連記事

サラリーマンがセミリタイヤするための貯蓄額の考え方を説明した記事です。年間誠意活費の25倍がセミリタイヤに必要な資産額になります。