【SPYD】SPDR ポートフォリオS&P 500 高配当株式ETFは、米国の高配当銘柄に分散投資されたETFです。現在の配当利回は約4.4%と魅力的な水準まで上昇していて、購入検討しても良いか?と考えられるまで配当利回りが上がってきています。

今回、僕のブログで【SPYD】の銘柄分析をするのは初めてなのですが、元々高配当ではありますが、さらに配当利回りの改善がみられるので記事を書こうと思いました。

銘柄がが買い時と思える時に記事を書けるのは、ブログならではです。

上のチャートを見れば一目瞭然です。過去の株価推移を見ると35$付近に抵抗線があり、これが「少し購入してもいいか?」という気持ちにさせてくれます。現在の株価は、35.31$ほどです。

他社にも、同様の高配当株式ETFのHDVやVYMなどがありますが、今回は、【SPYD】の銘柄分析をしていきます。

- 【SPYD】のトータルリターン

- 【SPYD】の基本情報

- 【SPYD】の権利落日と配当支払日

- 【SPYD】SPDR ポートフォリオS&P 500 高配当株式ETFの特徴

- 【SPYD】の過去の分配金利回りは4%を超え

- 【SPYD】の構成銘柄上位10位

- 【SPYD】の業種別構成比率

- 【SPYD】とVYM、HDVのパフォーマンス比較

- まとめ

【SPYD】のトータルリターン

各期間のトータルリターンと過去の年ごとの年間リターンを示します。

(2020年2月10日モーニングスター調べ)

このトータルリターンに見方ですが、例えば【3-Year】8.64%のトータリターンとなっていますが、これは3年間の平均のトータルリターンになります。過去3年は、1年で平均8.64%と成長したと考えてください。

単純計算で100万円を3年前に投資していたとすると。

100万円×1.0864×1.0864×1.0864=128.22万円

になっているということです。税金分や、手数料は差し引いていませんのでご注意ください。

でも注意してください。右側の表で見ると、2018年はマイナスです。あくまで平均なのでこの辺は注意が必要です。

【用語の意味】

YTD:year-to-date(当会計年度の初めから今日まで)

Since Inception:創立以来(設定以来)

創立以来とはSPYDが設定されてからという意味です。

【SPYD】の基本情報

(出典:dividend.comより)

- 設 定 日:2015年10月21日

- インデックス:S&P500 高配当指数(S&P500 High Dividend Index)

- 純 資 産 総 額 : 15.3憶ドル

- 委 託 管 理 料 : 0.07%

- 配 当 利 回 り : 約4.4%

- 2018年配当実績: 1.61ドル

- 組 入 銘 柄 数 : 80

- 運用会社:State Street Global Advisors

米国株長期投資家のポートフォリオには、今回紹介するSPYDや、HDV、現在、僕も保有しているVYMなど、米国高配当株で構成されたETFを保有している人は少なくないと思います。

低コストで、広範な高配当株に投資できるETFは、魅力的で、個別株を購入するより手間が少なく、分散効果で投資リスクは小さいと言えます。

【SPYD】は、投資初心者の方や、ポートフォリオを安定化させたい人にお勧めの商品の一つとなっています。

調査時の価格は、35.31$、ドル/円が最高値更新し104.8円程になった時の価格です。円貨決済での約定も魅力的な水準です。

【SPYD】の設定は、2015年になります。2008年のリーマンショックを経験していなく、他社の高配当株式ETFのHDVやVYMと比較して新しい商品です。

設定からの期間が長いVYMやHDVに対しては、資産規模は劣りますが、【SPYD】の構成銘柄は、VYMや、HDVと異なる尖がった銘柄選定がされていて。そこが僕には魅力的に映ります。また配当もSPYDが最も高いです。

米国株で広範な銘柄に投資をしたいとお考えの方や、現在保有している銘柄以外に投資銘柄を広げたいとお考えの方には、十分に購入の検討価値があるETFです。

【SPYD】の権利落日と配当支払日

【SPYD】SPDR ポートフォリオS&P 500 高配当株式ETFの過去の 配当落ち日は、上表2列目になります。配当落ち月は、3月,6月,9月,12月で、配当支払い月は3月,6月,9月,12月の年4回です。

すぐに分配金を支払ってくれるのは有難いです。

【SPYD】SPDR ポートフォリオS&P 500 高配当株式ETFの特徴

すでに米国株投資で資産を構築している方が感じていることとして、「他の人と購入銘柄が同じだな」と思うことはないでしょうか?

ネットが発達し、簡単に株を購入できるのが当たり前になった今、我々は、ブログや書籍を参考に、投資する銘柄を選ぶことが多く、ポートフォリオが似てくるのは当然の結果とも言えます。

因みに、僕の【2019年8月現在の保有銘柄】は、

ETF

個別株

【MSFT】,【BTI】,【PM】,【MO】,【NEE】,【ABBV】,【XOM】,【NGG】,【JNJ】,【PG】,【V】,【T】,【MCD】,【WBK】

となっています。

すでに米国株投資を始めている方ならば、数銘柄は同じ銘柄を持っているのではないでしょうか?

持っている銘柄がカブるのは、優良とされている米国株の中でも、長期投資に値する銘柄は限られてくるので、必然の結果とも言えます。

米国株投資家で、すでに、個別株やETFや投資信託を通じて投資されている方も多いですが、S&P500®指数は時価総額加重平均で構成されており、マイクロソフトやアップル、アマゾンといった誰もが知る超大型IT株が上位構成銘柄を占めています。

一方で、【SPYD】が連動するS&P500® 高配当指数は、S&P500®指数構成銘柄のうち、配当利回り上位80銘柄で構成され、1月と7月のリバランス時に各銘柄の構成比率を均等ウェイトとなるよう機械的に調整しています。

【SPYD】の構成銘柄上位3位

第1位:香水マーケットシェア世界第1位のコティ

第2位:半導体大手のクアルコム

第3位:印刷機器製造販売のゼロックス

僕が調べた限り、米国株ブロガーの方で保有している人が少なそうな銘柄です。少なくとも第一位のコティはメジャーではないでしょう。

【SPYD】を保有することで、時価総額加重平均とは異なるユニークな構成銘柄を持つ、米国高配当株式への投資をすることが出来ます。

これが【SPYD】を保有することの最大の特徴と言えます。

【SPYD】の過去の分配金利回りは4%を超え

【SPYD】の分配頻度は四半期ごとで、キャピタルゲインを狙いつつ、年4回、安定したインカムゲインを貰えます。過去の分配金利回りを見て行きましょう。

過去の分配金利回り

| 2019年6月末時点 | 2019年3月末時点 | 2018年12月末時点 | 2018年9月末時点 |

|---|---|---|---|

| 4.46% | 4.25% | 4.75% | 4.20% |

過去の1口当たりの分配金実績(米ドル)

安定して4%を超えています。80銘柄の分散効果を享受しつつ分配金も4%を超えるのは個人の力では難しいと思います。

SPYDの配当推移

(出典:dividend.com)

【SPYD】の2016年からの配当推移を示します。4半期配当ですが、支払い月によって配当額が大きく変わることに注意です。

【SPYD】の構成銘柄上位10位

SPYD組入銘柄トップ10とSPYにおける同銘柄の組入比率・順位

| SPDR® ポートフォリオ S&P 500® 高配当株式 ETF(SPYD) | 参考:SPDR® S&P 500® ETF(SPY)における | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| 銘柄名 | 業種 | 組入比率(%) | 組入比率(%) | 組入順位 | |||||

| 1 | コティ クラスA | 生活必需品 | 2.24 | 0.02 | 502 | ||||

| 2 | クアルコム | 情報技術 | 1.76 | 0.38 | 59 | ||||

| 3 | ゼロックス | 情報技術 | 1.74 | 0.03 | 466 | ||||

| 4 | ターゲット・コーポレーション | 一般消費財・サービス | 1.44 | 0.18 | 129 | ||||

| 5 | エジソン・インターナショナル | 公益事業 | 1.44 | 0.09 | 247 | ||||

| 6 | ゼネラル・ミルズ | 生活必需品 | 1.42 | 0.13 | 184 | ||||

| 7 | キンダー・モルガン クラスP | エネルギー | 1.40 | 0.17 | 140 | ||||

| 8 | フォード・モーター | 一般消費財・サービス | 1.40 | 0.16 | 142 | ||||

| 9 | イートン・コーポレーション | 資本財・サービス | 1.39 | 0.15 | 168 | ||||

| 10 | ウエスタンデジタル | 情報技術 | 1.39 | 0.06 | 348 | ||||

| 組入上位10銘柄構成比率(%) | 15.62 | 1.35 | |||||||

(出典:ステート・ストリート)

構成銘柄を見ると、6位のゼネラル・ミルズは米国株投資家にも人気ですが、他は、結構とんがっている構成銘柄になります。たまたまかもしれませんが僕のポートフォリオで保有している銘柄はありませんでした。

【SPYD】の業種別構成比率

業種別構成比率にもユニークな特徴があります。

【SPYD】の業種上位3位3は、

1位:米国REITを含む不動産(21.08%)

2位:一般消費財・サービス(14.22%)

3位:公益事業(12.82%)

となり、3業種で50%近くを占めています。

一方、SPYの業種TOP3は、情報技術(21.48%)、ヘルスケア(14.19%)、金融(13.13%)で、この3業種で約50%を占めており、大きな違いがあります。

| 業種別構成比率 | SPYD | SPY |

|---|---|---|

| 不動産 | 21.08% | 3.05% |

| 一般消費財・サービス | 14.22% | 10.19% |

| 公益事業 | 12.82% | 3.30% |

| エネルギー | 10.88% | 5.04% |

| 金融 | 10.05% | 13.13% |

| 情報技術 | 10.04% | 21.48% |

| 生活必需品 | 8.38% | 7.26% |

| コミュニケーション・サービス | 4.60% | 10.18% |

| 素材 | 3.33% | 2.80% |

| 資本財・サービス | 2.45% | 9.38% |

| ヘルスケア | 2.14% | 14.19% |

(出典:ステート・ストリート)

【SPYD】の他のETFに見られない特徴として、不動産,一般消費財・サービス,公益事業が上位を占めていることです。

僕自身は、前からREITを買いたいと思っていたのですが、いまだ保有していないので、SPYDを保有することでREITを保有するというのも一つの選択肢かな?と考えています。

最近は、不動産REITは好調に見えます。

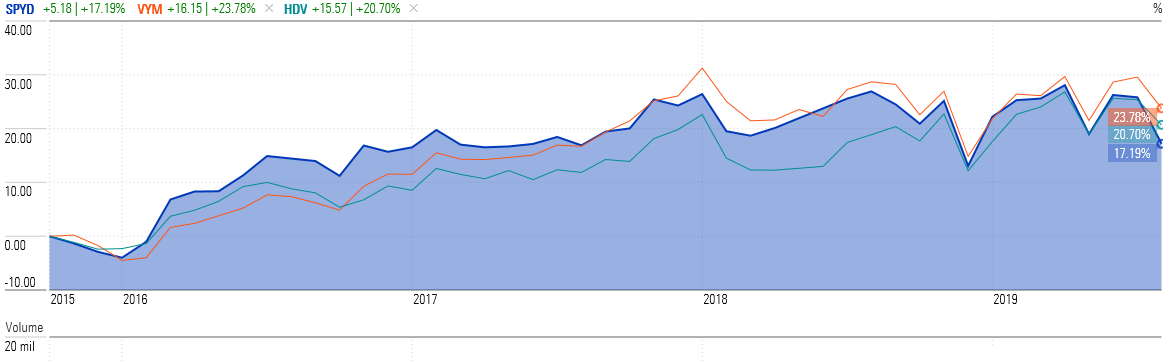

【SPYD】とVYM、HDVのパフォーマンス比較

SPYDの設定が2015年なので、2015年からの比較になります。株価パフォーマンスは、VYM、HDV、SPYDの順で、SPYDが最も低いです。しかしながらSPYDが最も分配金利回りが高く、トータルパフォーマンスは似たり寄ったりと言ったところでしょうか。

まとめ

この記事では、配当利回り4%台を維持しているSPYDの特徴として

①日本の米国株投資家の保有割合が低そうな銘柄で構成されている

②業種別構成比率にREITを含む

というものがあることを紹介しました。

すでに米国株投資をしている方や、これから米国株投資をしようと思っている方に、分散投資と、高分配金をもたらしてくれるETFの一つと言っていいでしょう。

米国株投資に限らず、ポートフォリオには、それぞれ個人の考え方がありますが、高配当を貰いながら長期投資を続けるという考え方が米国株長期投資の基本的な考え方です。

個別株を買い増ししていく方法や、今回紹介したSPYD,他の選択肢のVYM,HDVなど高配当株式ETFを購入していくという方法もあります。

僕自身は、個別株も買うし、ETFも買うといった、両方といった戦略もあります。答えは一つではありません。

関連記事

高配当株式ETFの【VYM】の記事です。

僕のポートフォリオで最も保有割合が高い【PFF】の記事です。

安定を狙うなら債券投資【BND】の記事です。