自己投資にもいろいろありますが、本当に自分のためになる投資と、そうではない自己投資が有ることはご存知ですか?

そう言う僕も、20代のころは無駄な自己投資を沢山してきた部類の人間なのですが、無駄なことをしてきたからこそ本当に必要な自己投資が何なのか分かることもあります。

今日は僕の経験から、正しい自己投資とは何か?について持論を語っていきたいと思いますので宜しくお願いします。

僕が20代で社会人になったころ、親元から離れて一人暮しを始めた僕は、自己投資と言うものに目覚めていました。

元々、「お金持ちになりたい」という願望があったのですが、エスカレータ式に社会人となった僕はただの世間知らずで

知識も経験もなく、何から自己投資を始めていいのか全くわかっていませんでした。

ただ、向上心だけは人一倍あった僕は、とりあえず投資セミナーに行ったり、異業種交流会に行ったり、会社が募集する教育プログラムに立候補したりと積極性はあったと思います。

正しい、正しくないは置いておいて、自己投資のスタートが早かったのは、今でも良かったと思っていて、昔の僕に有難うを言いたい気持ちです。

けれども、自己投資の本質が分かっていなかったので、結構沢山のお金と時間の無駄を経験しました。近くに、自己投資のやり方を教えてくれる人っていませんから手探り状態です。あたりまえといえば当り前の結果ですが、

今、考えみると。具体的な目標設定をしないままに、「人間的な視野を広くする」、「人脈を作る」、「経験することに価値がある」とか、良くネット上でもでも目にする、一見正しいと思える自己投資の理由に取りつかれて、お金と時間を浪費していたと思います。

あなたなら何のために自己投資をしますか?

それは、「一度きりの人生、自分の望むがままの人生を送る」ためではないでしょうか?

僕は、人生で達成したいことがあるなら、まず自ら豊かになる必要があると考えています。ですから、直接的な言い方をすると、「年収を最大限に上げる」ことが自己投資の根本的な目標になるはずです。

では、ここからは「年収を最大限に上げる」ための自己投資について考えて行きたいと思います。 それが「一度きりの人生、自分の望むがままの人生を送る」ことの達成につながります。

なぜ20代からの自己投資が必要か?

「年収を最大限に上げる」ための自己投資は、当然ですが、若い20代から始めた方が、お金を稼げる期間が長く取れ、人生の選択肢が増えるので豊かな人生になる確率が高まることは容易に想像が付くと思います。

では、20代から何に自己投資していけばいいのか?

これを具体的に答えてくれるというか答えることができる大人は少なく、僕が20代の時も残念ながら僕の周りには一人もいませんでした。そのせいで僕は、人生においても価値の高い若い時のお金と時間を無駄にしたわけです。

けれども、そんな僕の経験した無駄から、20代からの自己投資には、まずは金融知識(金融リテラシー)を身に着けることから始めるべきだと考えています。

理由は、ほぼ100%の日本人が学校教育で、「お金」についての勉強をしたことが無いので、お金の貯め方、使い方、増やし方について全くの無知だからです。これって自分では中々気が付かないことなのですが、異常なことだと思いませんか?

これまで日本の学校教育は、個人の個性や、才能を伸ばすことにはあまり関心が無く、他人と上手にやっていく協調性に主眼がおかれてきました。

高度経済成長期のように、黙っていても毎年売り上げが右肩上がりの成長をしていた時代にはそれでよかったのですが、これからは個人の力で稼ぐ時代です。

働き方改革法が2019年4月から実行され、副業元年とも言われています。

僕は、副業が解禁された真の理由は、昔のように1つの会社い所属することで、一生安泰とは言えない時代になったととらえたほうが無難だと考えています。

外国人労働者の受け入れは徐々に拡大、中間層が消失して、貧富の差が拡大し2極化していきます。アメリカと同じ道をたどると考えておいた方がいいのです。だから自己防衛するため金融知識を学び、自己投資していくのです。

しかも今の若年層は特に、自己投資で「年収を最大限に上げる」努力をせざる負えない状況に居るのです。アメリカを見ると分かると思いますが、貧富の差が拡大していて、ウォール街でデモが発生しています。

「富裕層vs貧困層」世界は富裕層と貧困層の2極化の道をひた走っています。たったの62人の大富豪が全世界の半分の富を持つ、あまりにも異常な世界になっているのです。

しかも、日本は、少子高齢化という大問題が長年放置されてきました。1950年時点では12.1人の生産年齢人口で1.0人の高齢者を支えていた年金制度ですが、これが2017年時点では2.2人。2065年の予想人口比率では1.3人にまで減少します。年金制度が今のまま成り立つわけがありません。

考えて見てください。1人の若者が、1人の老人を養うということは、あなたの給料の半分を老人に渡すということです。25万円の給料を1人12.5万円ずつに分ければ、若者も老人も生活して行けるはずがありません。

因みに、年金の足りない分は、年金の積立預金から賄うことになっていますが、年金預金は、現在毎年支払っている年金の1年分しか預金されていません。

こういった時代に生きている僕たちが今できることは、複収入化により年収を最大限にあげる努力をすべきなのです。

「年収を最大限に上げる」ためにあらゆる自己投資をしながら、金融知識(金融リテラシー)を身に付けていくことが必要なのです。

成功のためのキーワードは3収入化

サラリーマン収入を生活の基礎として伸ばし、ブログなどコンテンツ収入を得て、株式投資の原資を積み増しながら不労所得を拡大させていく。

そして上がった収入を使って、よりレベルの高い自己投資にお金を使って、さらに年収の最大限化を狙っていく。これが僕のやっている年収最大化のロジックです。

僕が構築した3収入とは、「サラリーマン収入」、「コンテンツ収入」、「株式投資からの収入」です。そしてこの3収入は同じ収入でも、種類が異なる収入なので、サラリーマン収入のみで収入アップを狙うより格段に手取り年収を上げることが出来ます。

なぜなら、サラリーマンは節税ができませんが、「コンテンツ収入」なら個人事業主になれば節税が可能だったり、株式投資であれば、税率が20%と安いです。

逆にサラリーマン収入は累進課税制なので、収入アップしていくと45%もの所得税がかかり必ず収入アップの限界を感じることになります。僕が言いたいのは、サラリーマン収入だけでは、確実にお金持ちになれないということです。

収入には種類があることに気が付いていますか?

僕は、収入には種類があるということに気が付いてから、仕事とお金に関する考え方が変わり、今も年収が少しずつ増加し続けています。

それは、収入には種類があることに気が付いたことで金融知識が身に付き、年収を最大限に上げるための努力すべき方向が分かったからです。僕が気が付いた収入の種類の違いとは、次のようなものです。

【収入は3種類ある】

①自分の時間を売って得る収入-----サラリーマン、パート、バイトなどの収入

②半不労所得------ブログ、yotubu、note、メルマガなどのコンテンツ収入

③不労所得-------株や、FX、不動産、太陽光発電などの収入

ここで大事なのが、それぞれの収入の特性を理解することです。同じ収入額でも、稼ぎ方や日本の会社制度、税制の違いで得られる手取り収入額に大きな差が出てきます。

そして、後述しますが、①、②、③それぞれの収入を得る方法には、メリット、デメリットがあります。

だから、①、②、③すべての収入口を構築してそれぞれのメリット、デメリットを補完。効率よく年収を最大限にしていこうというのが僕が絶賛実行中の「年収最大化」考え方なのです。

では、理解を深めるために、それぞれの収入の特性を詳述させて頂きます

自分の時間を売って得る収入

サラリーマン、パート、バイトなどの収入は、あなたの時間を売って得ている収入です。あなたの時間とは、あなたの寿命を売っているわけで、ここから得る収入は本当に貴重なものだと僕は考えています。

【メリット】

給料日が決まっていて、定期的に収入が得られる。

生活費の収支予想ができる。

本業となることが多く、生活の基盤

【デメリット】

収入増には天井がある。

病気をして、働けなくなったら収入は0になる。

時間的拘束を受ける。

サラリーマンは、65歳まで働かなければならない。

倒産、リストラが有る。

僕は、サラリーマンなので、サラリーマンで収入を得ていることを前提で話をしますが、学生から就活をして、企業に属すことで得られる王道パターンの収入がサラリーマン収入です。

僕が経験している事実として、恐れずに書くと、サラリーマン収入は、属する企業がどんな属性の企業かが最も重要で、個人の努力とはほとんど無関係に収入額が決まっています。良い会社に入ったかそうでないかというだけで生涯年収がほぼ決まります。

スタートアップ企業や、外資系証券マン、不動産営業マンのような歩合制であれば、自分の努力次第で、莫大な収入を得られる場合もありますが、多くの人が就職したいと望む、安定した企業は特に今も年功序列制度なのがほとんどです。

収入の面だけで考えていくと、年齢が上がればそれだけ仕事ができるようになるということを前提に、本人の努力とはほとんど無関係に給料額が決まります。

しかも、入社した企業が、稼げているか、いないか?大企業か、中小企業か?によって生涯年収が決まってくることも知っていなければなりません。

このような特性を持つ「サラリーマン年収」を上げるために努力するのは、効率が悪すぎます。

そしてこれに追い打ちをかけるのが日本の税制です。サラリーマンの年収をあげていっても健康保険料、厚生年金保険料、雇用保険料、所得税、住民税が高くなるばかりで手取り収入は思うようには増えません。

だからといって、サラリーマンの仕事を適当にやれと言っているわけでなく、サラリーマン収入を上げることにお金と時間を使って自己投資するぐらいなら、もっと効率 の良い、半不労所得や、不労所得を得るために自己投資したほうがいいと僕は考えているわけです。

半不労所得

ブログ、ユーチューブ、noteなどコンテンツを作って、インターネットを使って稼ぐ分野を僕は半不労所得と言っています。

インターネットが無い時は、一般人にとって本を出版することぐらいが半不労所得を得る方法でしたが、インターネットの発達で、サラリーマンが空き時間に収入を得られる時代です。

【メリット】

収入増には天井が無い。

一度コンテンツを作ってしまえば、不労所得となる。

空いた時間にできる。

病気をして働けなくなった時にも収入が有る。

時間的な拘束を受けない。

サラリーマンなら所得20万円まで非課税

会社化することで合法的に節税できる。

倒産、リストラが無い。

自由な人生を確保できる可能性が高まる。

自分の考えを発信できる。

【デメリット】

公務員はできない(不動産投資なら可)。

コンテンツが育つまで収入が少ない。

僕は、ブログを3個運営しているので、ブログで半不労所得を得る前提で話をします。僕は半不労所得にはほとんどデメリットらしいものは無いと思っています。

ブログを書いてGoogleアドセンスと契約してブログに広告を貼る。ブログを読んでくれた人が、役に立つ記事だと 感じてくれて、広告に興味があれば、広告をクリック、1クリック数円~500円程度の報酬になります。

インターネット上には、全くの素人でもブログにアドセンス広告を貼って、収入を得る方法が紹介されているので、ここではやり方は割愛しますが、人の役に立つ記事を徹底して書いていれば、100記事で月収数万円稼ぐことは誰にでも可能です。

しかも、会社化して、個人事業主になれば合法的に節税が出来ます。青色申告をすれば年間65万円まで税金を払う必要はありません。

これを青色申告特別控除といいますが、65万円の手取り収入のアップには、年収が高いサラリーマンだと100万円以上年収をあげなければならない金額です。サラリーマンは税金を払うために働いていると言われることが理解できます。

その他の節税方法として、インターネット代金や、パソコンの購入費、電気水道代、家賃など、生活費と事業費を按分したものが経費として認められます。サラリーマン年収を増やすより断然効率的なのは容易に理解できますね。

そして、一度作ったコンテンツは、自分が、サラリーマンの本業で働いているとき、寝ているとき、旅行に行っているときも勝手に稼いでくれるのです。

そして、定年がありません。死ぬまで半自動で稼いでくれます。いやいや、そして自分が死んだとしても子供へ遺産相続として引き継がれます。稼ぐシステムには相続税はかかりません。

不労所得

株や、FX、不動産、太陽光発電などの収入です。

株以外は、実質的に不労所得とは言い難いところもありますが、上記を不労所得としましょう。僕は、米国株投資で不労所得を得ているので、米国株投資で不労所得を得ること前提で話をします。

【メリット】

働かなくても収入が得られる。

定期的に配当を得ることが出来る。

複利運用で資産が膨らむ。

税率が20%

長期投資でリスクを低減できる。

【デメリット】

株価の下落

減配

僕は、米国株投資で不労所得を得ていますが、ここでは20歳から米国株投資を開始した場合資産がどのように推移するかの検討例を見て行きます。

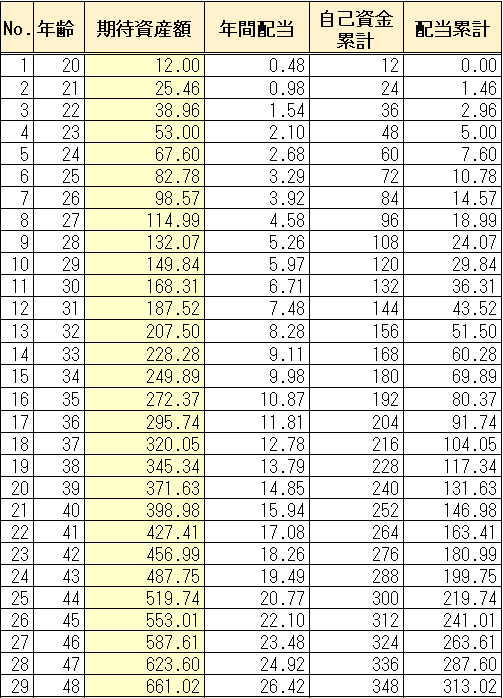

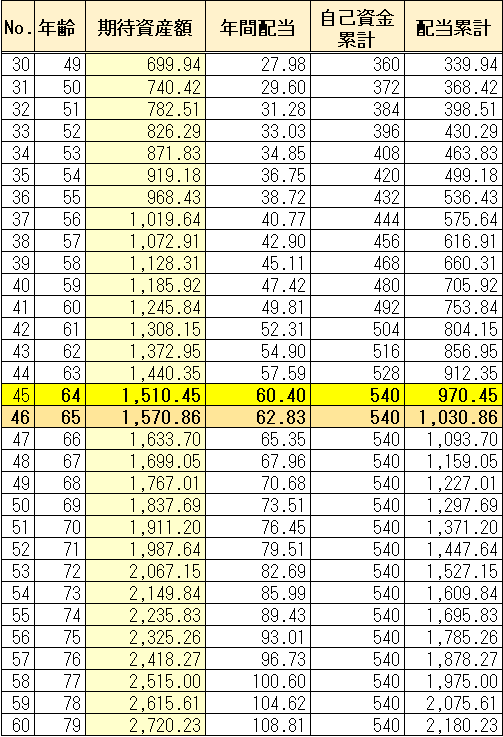

検討条件は、税引後で年利4%運用、毎月1万円で年間12万円を積立投資した場合で、株の購入手数料は無視(そんなに高くありません)、株価変動は無視ということで、定年時投資資産がいくらになるかを検討しました。

結果、定年の65歳までに資産1,500万円をつくることが可能なことが分かります。しかも自己資金は約500万円です。

毎月1万円を投資していくことによって、時間的分散ができるので、株価が暴落したときは多く、上がったときは少なく投資することができます。強固なポートフォリオを構築することがかのうなのです。定年からは、毎年の配当60万円+年金でくらしていくことができます。

株式投資はどこまで行っても自己責任になりますが、僕はこの検討をしたときに米国株投資を始めることを決断しました。

収入アップにつながらない自己投資はやってはいけない

サラリーマンになったばかりの20代社会人がやってしまう間違った自己投資についても書いておきたいと思います。

なぜなら、僕がやってきた無駄な自己投資は20代に集中していた気がするからです。

これは僕の経験上の話なので、会社組織や、時節、運によって変わってくることもありますが考え方として聞いてください。

①資格の取得

ただ単純に「何か資格を取得しておいたほうがいい」と思って資格を取るならやめておいた方がいいかもしれません。

サラリーマンの場合は、会社命令で資格を取ったとしても収入アップにつながることは少なく、資格を取っても、趣味で取った程度にしか評価されません。

本当に資格を取りたいのなら、会社がこの資格を取ったら1万円の手当を毎月払ってもらえるような収入アップを確約されたものにすべきです。

②英語など語学

日本人は語学にあこがれあり、英語を話せるだけで尊敬されます。ですが、英語を話せても収入につながらない場合は、ただの趣味です。年収最大化の観点からは無駄です。

しかしながら、次のような場合は、状況が180°変わります。例えばtoeicテスト650点以上であれば海外研修生として選ばれるとか、会社でこんな制度があるなら、絶対に英語に投資すべきです。

僕なら貴重なサラリーマン収入を全部つぎ込んでも、海外研修生になります。普通の会社であれば、海外研修手当をプラスでもらえ、それでいてネイティブの英語に触れられるならサイコーです。

英語への投資は、あなたのいまの立ち位置によって大きく変わってくるので慎重に自己投資しなければなりません。判断するなら収入アップになるかならないかで判断すべきです。

因みに、僕の場合は中途半端な語学力で、上司にいいように使われているだけです。勿論収入が英語のおかげで上がることはありませんでした。

もう少しだけ英語について語らせてください。僕は最も効率よく英語が身につく方法は、英語圏の彼氏、彼女を作ること以外に無いのではないかと思います。

僕が英語で会話して上手と思う日本人は、5年以上海外生活をしていた人か、英語圏の彼氏、彼女がいた人、配偶者が外国人のどれかだった気がします。私見です。

まとめ

僕は、20代社会人からの自己投資は必須で、自己投資を始めるなら、お金が短期で自分に返ってくるものに自己投資をするべきだと思います。

それが、「年収を最大限に上げる」目的を達成し、「一度きりの人生、自分の望むがままの人生を送る」ことができる近道だと思っているからです。

具体的な行動としては、まず自ら行動し、お金を稼ぎながら金融知識を身に付けていくのです。まず行動することが大事です。

サラリーマン収入以外に、ブログ収入、米国株投資の3収入を得ていく。

ブログは、僕のように、はてなブログか、サーバーを借りてWordPressをインストールすれば今日からすぐにできます。

米国株投資は、僕も使っているSBI証券で口座開設すれば数日で米国株に投資することが可能です。

築いた新しい収入で、さらに自己投資してブログ収入を増やしたり、米国株投資の原資を増やしたり、雪だるま式に資産を増やしていくのです。

このような行動をとっていれば、節税対策や、どの投資先がいいのか?など勉強したくなることがどんどん出てきて自然に金融知識が身についていくはずです。

そして、あるていど3収入が育っていけば資産も大きくなっていきます。僕の場合は、こういった形で資産が毎年少しずつ伸びてきているのです。

そして本当の目的である「一度きりの人生、自分の望むがままの人生を送る」ことについては、 僕の場合、ブログ収入が月5万円をこえたときにジム通いを始めました。これはお金を生まないので自己投資ではなく趣味です。

ですが、健康と筋肉と人脈につながっています。これは3収入化を目的に自己投資しなければできなかったことです。一歩ですが、「一度きりの人生、自分の望むがままの人生を送る」ことにつながっているわけです。

あなたも自己投資しませんか?

「一度きりの人生、自分の望むがままの人生を送る」ことが出来るようになるはずです。